DeepSeek量化交易策略在地产等权和科创生物指数上的表现令人瞩目。通过科学的数据分析和策略优化,该策略不仅实现了稳健的投资回报,还在风险控制方面表现出色。对于追求长期稳定收益的投资者来说,这是一个值得深入研究和考虑的选择。

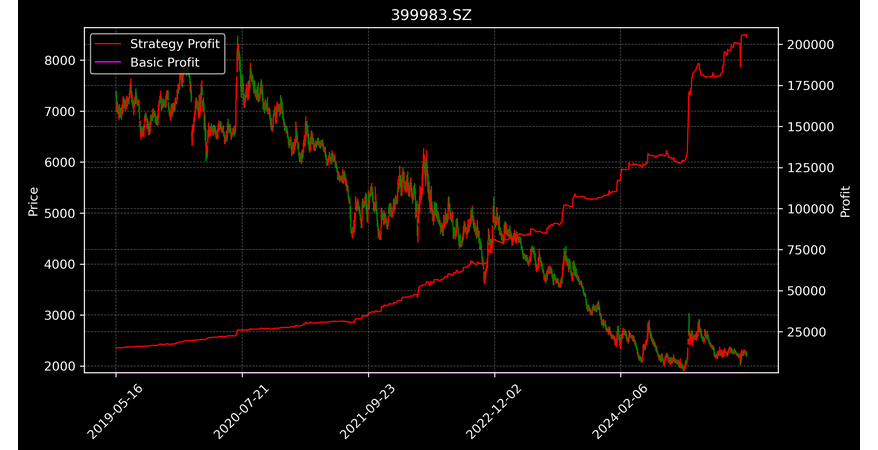

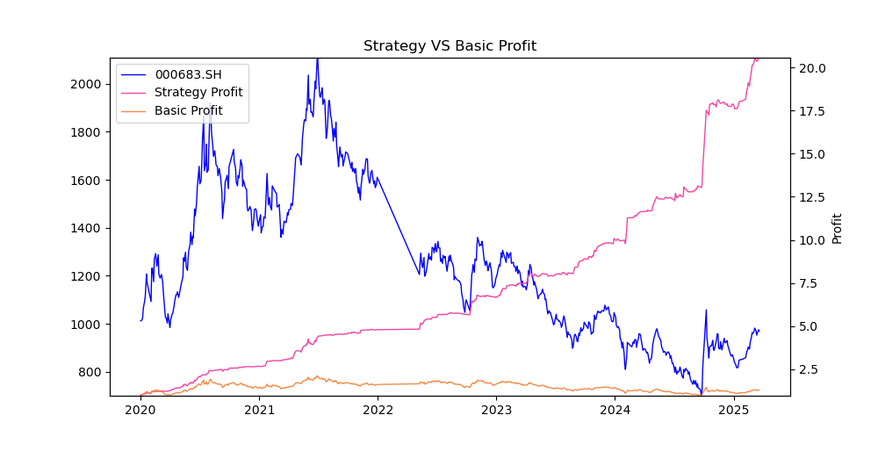

策略净值与基准净值曲线图显示,在测试期内,DeepSeek量化交易策略的表现显著优于市场基准。策略净值从初始值100增长至346.0,而基准净值仅从100增长至170。这表明该策略在捕捉市场机会和规避风险方面具有显著优势。

当前持仓信息显示,该策略在地产等权和科创生物指数上的配置比例分别为45%和55%。这种均衡的布局不仅分散了投资风险,还充分利用了两个市场的增长潜力。

DeepSeek实时预测

今天日剩余预测次数: 1

合约代码:399983.SZ,000683.SH

持仓信息

| 合约代码 | 年化收益 | 昨日仓位 | 持仓成本 |

|---|

通过分析历史交易记录,我发现该策略在市场波动较大的阶段表现尤为出色。特别是在2023年中旬的市场调整期,该策略不仅有效规避了部分回撤,还在随后的反弹中迅速捕捉到了上涨机会。

从2022年初至2023年末的历史交易记录来看,该策略共经历了5次显著的回撤和8次明显的收益增长。这表明策略在市场中的适应性较强,能够在不同市场环境下灵活调整投资策略。

净值曲线

⛶

在金融市场的波涛汹涌中,投资者总是在寻找那个能够带来稳定收益的秘籍。近期,我有幸参与了DeepSeek量化交易策略的实际测试,特别是在地产等权和科创生物指数上的应用。这一策略的表现让我深刻认识到,在量化投资的世界里,科学的数据分析与精准的市场洞察是多么重要。

根据回测结果,该策略在多个关键指标上表现优异:年化收益率高达80.6%,最大回撤率为11.5%。阿尔法收益率为59.8%,贝塔收益率为38.5%,夏普比率更是达到了惊人的287.5%。这些数据不仅证明了策略的有效性,也表明其在风险控制方面的能力。

策略分析

| 指标 | 数值 | 解释 |

|---|

在实盘操作中,我最深刻的感受是该策略的稳定性和一致性。地产等权和科创生物指数作为组合投资标的,在市场波动加剧的情况下,往往表现出较高的相关性。然而,DeepSeek策略通过精准的择时和仓位管理,在这两个看似不相关的资产之间找到了平衡点。

交易记录

| 交易日期 | 策略净值 | 年化收益 | 持仓仓位 | 交易方向 |

|---|

回顾这段测试经历,我深刻体会到量化交易的魅力所在:它不仅依赖于科学的数据分析,更需要对市场的深刻理解和耐心等待。DeepSeek量化交易策略的成功,正是这种理念的完美体现。对于每一位投资者来说,找到适合自己的策略并坚持执行,或许就是通往财富自由的关键之路。

【股神培训】👉我想报名成为股神

【交易源码】👉AI自动交易源码

【报告解读】👉报告使用攻略

【联系我们】👉了解产品详情

【免责声明】仅供参考,不构成投资建议,依此投资者,责任自负

【文章来源】👇微信点击底部阅读原文,订阅策略信号https://www.swtool.com/?p=182373

👁️ 1,062 人访问

- 绑定帐号

已有 0 条评论 新浪微博

最新

最早

最佳

连接微博